取引先とのやり取りのなかで、貸倒が起きるケースはゼロではありません。

取引をする段階では問題がなかったとしても、その後に何が起きるかまですべてを予測するのは難しいでしょう。

重要なのは貸倒が起きた後の対応です。

ほとんどの場合は損金扱いが可能ですが、状況によっては損金扱いできない可能性もあるため、貸倒損失に関する正しい知識を知っておかなくてはなりません。

本記事では、貸倒損失の概要や税務処理・課税の調整と計上方法についてお伝えします。

経営者や経理・財務担当者の方はぜひ、参考にしてください。

貸倒損失とは

貸倒損失の貸倒とは、本来受け取るべき売掛金や貸付金などの金銭債権が回収不能になったことを指します。

そして貸倒損失とは、帳簿において、回収不能となった債権を損失として計上することです。

回収するべき主な取引とは次のようなものが挙げられます。

- 売掛金

- 受取手形

- 貸付金

- 未収入金

- 立替金

貸倒損失はどんな勘定科目?

勘定科目とは、取引内容を分類するためのラベルのようなもので、たとえば、商品を仕入れた場合は「仕入」、商品を販売した場合は、「売上」の勘定科目を選びます。

通常、企業では貸倒が発生した場合に備え、損失額を予測してあらかじめ「貸倒引当金」を計上していて、貸倒引当金を超えた金額を損失として処理します。

たとえば、100万円の貸倒引当金を計上していて、120万円の貸倒があれば、マイナス分の20万円が貸倒損失です。

貸倒損失の勘定科目は、取引先との間で生じたものについては「販売費および一般管理費」で、通常の取引以外で生じたものについては「営業外費用」「特別損失」となります。

貸倒が損金となる3パターン

回収すべき取引が回収できない場合、そのすべてを損金として処理できるかといえばそうではありません。

貸倒が損金となるのは、「法律上の貸倒」「事実上の貸倒」「形式上の貸倒」の3パターンです。

それぞれについて具体的に解説します。

1.法律上の貸倒

法律上の貸倒とは、金銭債権のすべてもしくは一部が、次の理由で切り捨てられた部分について、貸倒損失として損金計上が可能です。

- 会社更生法、金融機関等の更生手続の特例等に関する法律、会社法、民事再生法の規定により切り捨てられた金額

- 法令の規定による整理手続によらない債権者集会の協議決定および行政機関や金融機関などのあっせんによる協議で、合理的な基準によって切り捨てられた金額

- 債務者の債務超過の状態が相当期間継続し、その金銭債権の弁済を受けることができない場合に、その債務者に対して、書面で明らかにした債務免除額

2.事実上の貸倒

事実上の貸倒とは、債務者の資産状況や支払能力などから債権の全額が回収できないと明らかになった場合が該当します。

ただし、担保物がある場合は、担保物の処分をしてからでなくては貸倒損失として計上することはできません。

また、金銭債権に保証人がいる場合も、損金計上はできず、まず保証人に債権回収を行う必要があります。

3.形式上の貸倒

形式上の貸倒とは、継続的な取引を行っていた債務者の資産状況、支払能力が悪化して取引停止にしてから一定期間が過ぎても支払いがなかった場合が該当します。

具体的には、取引停止後もしくは最後の支払いを受けた後などで、もっとも遅い日から1年が経過しても回収できない場合です。

また、何度督促をしても支払いに応じなかったり、遠方に移転してしまったりするなど、取り立てを行う費用が金銭債権の額を上回ってしまう場合も形式上の貸倒となります。

ただし、形式上の貸倒で貸倒損失が認められるのは、売掛金や受取手形などの売掛債権のみです。

そして、債務者に担保がある場合、貸倒損失は適用されません。

貸倒損失の仕訳方法

貸倒損失は、要件を満たしたタイミングで費用もしくは損失として計上します。

ここでは主な貸倒損失の仕訳方法について解説します。

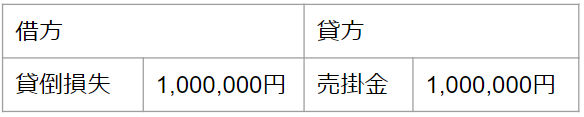

・取引先が倒産してしまい、100万円の売掛金回収ができなくなった場合(貸倒引当金なし)

貸倒引当金がない場合、売掛金として回収するはずだった100万円すべてが貸倒損失となります。

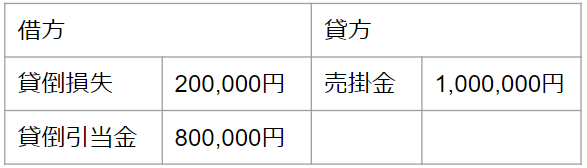

- 取引先が倒産してしまい、100万円の売掛金回収ができなくなった場合(貸倒引当金(80万円)あり)

貸倒引当金が80万円ある場合は、100万円から80万円を差し引いた20万円だけを貸倒損失とします。

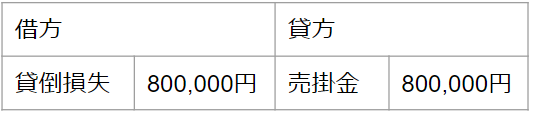

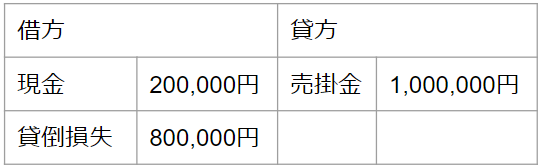

- 取引先が倒産してしまい、100万円の売掛金のうち、80%が切り捨てられた場合

法律の貸倒により、売掛金の80%が切り捨てられた場合、100万円の80%である80万円を貸倒損失とします。

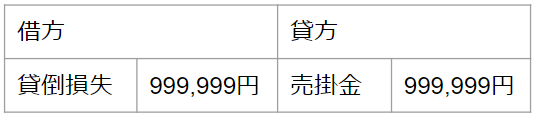

- 最後の弁済から督促をしても1年以上に渡って弁済がない場合(売掛金残額100万円)

100万円から備忘価額1円を差し引いた999,999円を貸倒損失とします。

備忘価額とは、貸倒によって売掛金の価格が0円になった場合でも、会計上、売掛金が残っていることを明確にするために付けられる価格です。

- 100万円の売掛金を回収する際、20万円の担保物を処分した場合

100万円から担保物を処分して得た現金20万円を差し引いた80万円を貸倒損失とします。

貸倒損失の消費税の調整

本来、売掛金で取引を行った場合、回収前の段階で「仮受消費税」として計上されます。

そのため、売掛金が貸倒になった場合は、その年度の消費税額から差し引くことが可能です。

ここでは、貸倒損失が50万円、当年度の売上が1,000万円、仕入高が500万円の場合の仕分けと納税額の算出方法を解説します。

- 売上高 1,000万円 売上に係る消費税額 100万円

- 仕入高 500万円 仕入に係る消費税額 50万円

- 貸倒損失 50万円 貸倒損失に係る消費税額 5万円

上記に係る消費税額を計算すると100万円―(50万円+5万円)=45万円となります。

つまり、当年度の納付税額は45万円です。

貸倒損失ができないケース

貸倒損失はすべてのケースで計上できるわけではありません。

具体的には、次に挙げるケースでは貸倒損失ができないため、注意が必要です。

一部しか貸倒が確認できない

たとえば、100万円の売掛金のうち、30万円は回収できる見込みがある場合で、70万円だけを貸倒損失にすることはできません。

貸倒損失にできるのは、100万円全額の回収見込みがない場合のみです。

担保物がある

前述したように、貸倒損失にできるのは全額の回収ができないとなった場合のみです。

そのため、担保物がある場合は、まず担保物を処分して受け入れた金額を控除します。

そのうえで残額の回収が可能かどうかで、貸倒損失ができるかを判断します。

指定の損金算入時期以外

貸倒損失は、「法律上の貸倒」「事実上の貸倒」「形式上の貸倒」のそれぞれで計上する時期や対象となる金額が異なります。

具体的には次のとおりです。

法律上の貸倒

計上できる時期は金額の切り捨て事実が生じた事業年度で、対象となる金額は切り捨てられた金額のみです。

事実上の貸倒

計上できる時期は金銭債権が回収できないと明らかになった事業年度で、対象となる金額は金銭債権の全額です。

形式上の貸倒

計上できる時期は取引停止後もしくは最後の弁済があってから1年以上経過した時点での事業年度で、対象となる金額は備忘価額1円を引いた売掛債権額です。

回収努力や根拠資料が不足

督促もせず、取引先に支払能力があるかどうかも確認しない状態では、貸倒損失はできません。

税務署に対し、回収努力をしていることや、取引先に支払能力がないことを書類を提示して示す必要があります。

具体的には次のような書類を用意しておくとよいでしょう。

- 回収努力をしていることを証明するために必要な書類

契約書・請求書・督促状・内容証明郵便・督促を行った際の電話やメールの記録・実際に取り立てを行った際の記録など

- 取引先に支払能力がないことを証明するために必要な書類

財務諸表・不動産登記簿・法人登記・弁護士もしくは興信所などに依頼した資産状況の調査結果など

貸倒損失のケーススタディ:取引先の破産

ここで、金銭債権のある取引先が破産した場合の貸倒損失についてケーススタディを紹介します。

法人が破産した場合、債権の切り捨てという取り扱いがないことになるため、法律上の貸倒は適用されません。

ただ、裁判所が破産した法人に財産がないことを公証のうえで、廃止もしくは集結の決定を出して法人登記の閉鎖が決定した時点で破産法人は消滅します。

そのため、破産した法人に分配できる資産がないことが明確になり、債権の全額回収ができなくなることで、貸倒損失の計上が可能になります。

また、法人が破産手続を行う前の段階であっても、破産管財人から配当できる金額がないことの証明があるもしくは証明を受けられない場合も貸倒損失の計上は可能です。

ただし、債務者の資産処分が終了しても、回収の見込みがないまま破産終結までに相当な期間がかかると予測される場合に限定されます。

この場合に適用される法律は法人税基本通達9-6-2です。

正しいルールを理解して税務処理を行おう

貸倒損失とは、売掛金や貸付金などの金銭債権が回収不能となり、帳簿上で損失として計上するものです。

損失である以上、自社にとってできる限り避けたいものですが、取引先の経営まではコントロールできません。

そのため、どのような場合であれば貸倒損失を損金扱いにできるのかを正しく把握し、対応することが求められます。

経営者としても正しい貸倒損失のルールの把握は欠かせませんが、財務処理のすべてを把握するのは困難でしょう。

そこで、財務処理も含め財務戦略を軸とした経営を実践するには経営コンサルティングの活用がおすすめです。

株式会社武蔵野では、経営コンサルティングとして、経理・財務の面からのアドバイスやサポートも行っています。

健全な経営を実現するためにも、お困りの際は、ぜひお気軽にご相談ください。

ポストする

ポストする シェアする

シェアする LINE

LINE この記事は約4分で読めます。

この記事は約4分で読めます。