企業が持続的に成長し続けるためには、財務状況を定期的に分析した上で経営課題を見つけ解決していくことが大切です。

収益性や成長性・安全性といった財務分析の指標ごとに計算式が決まっているので、決算書さえあれば経営判断に必要な情報を簡単に把握できます。

本記事では財務分析の基本ややり方、分析した指標を経営に活かす方法を解説します。

経営者はもちろん、経理担当者や管理職も財務分析のデータを活用して業務の改善につなげていきましょう。

財務分析とは

財務分析とは決算書の数字をさまざまな視点で分析して、企業の経営状況を把握する手法です。

決算書の正式名称が財務諸表であることから、財務諸表分析と呼ばれることもあります。

企業の生産性や収益性などを客観的に把握できるため、企業の経営判断はもちろん、銀行融資の審査や取引先の与信判断などにも活用されています。

特に経営者や経理・財務部門では財務分析を行う頻度が高いので、分析手法や得られるデータの特徴を理解しておくことが重要です。

会社の経営に改善点はないか、問題はないかを確認できれば経営危機を回避できますし、将来の会社の利益を予測することもできます。

財務分析に欠かせない、財務諸表とはどのような意味を持つ書類なのかも改めて確認しておきましょう。

財務分析に欠かせない決算書の見方

財務諸表(財務三表)とは

財務諸表とは企業の財務状況や経営実績を明らかにするために、1年ごとあるいは四半期ごとに作成する書類です。

月次決算・月次監査を行う企業では、試算表として財務諸表を作成する場合もあります。

税務申告を行う際に必須となるだけでなく、上場企業ではIR資料として企業の公式サイトなどで公開されています。

財務分析では、財務3表と呼ばれる貸借対照表・損益計算書とキャッシュフロー計算書が重要です。

それぞれの役割について、詳しく説明します。

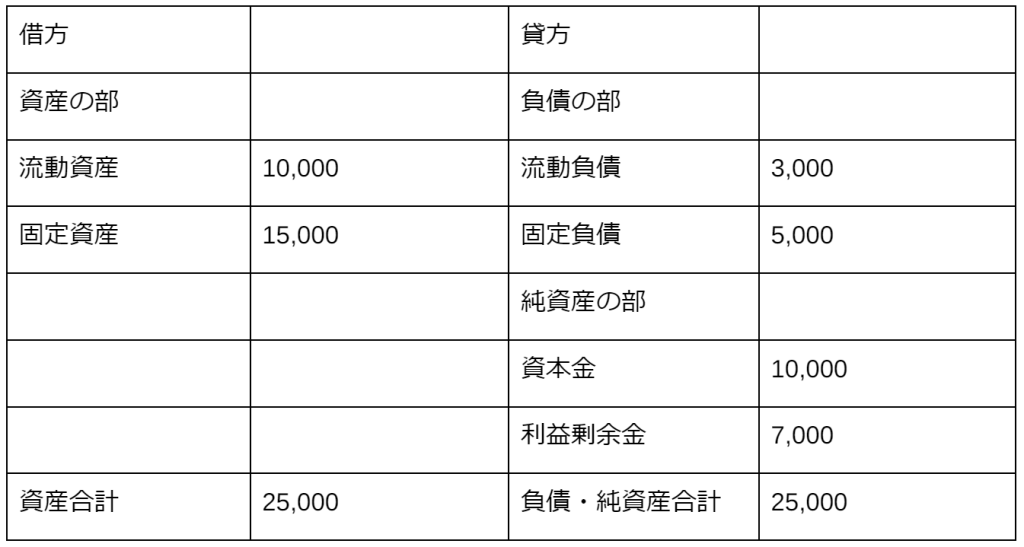

貸借対照表(B/S)

貸借対照表(B/S)とは、決算日など特定のタイミングにおける企業の資産や負債・純資産の状況を一覧にした書類です。

資産の部では、現金だけでなく売掛金・固定資産など現金化しやすい資産が示されています。

負債の部では、買掛金や借入金・社債といった債務が示されています。

また、純資産の部では資本金や利益剰余金などが示されており、企業の規模・体力がわかるのが特徴です。

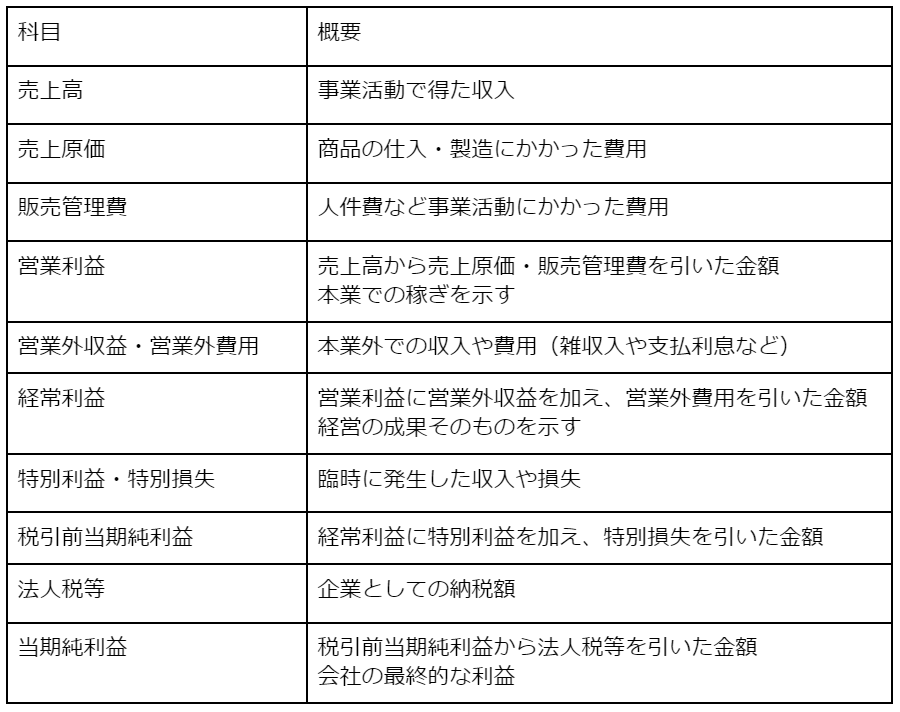

損益計算書(P/L)

損益計算書(P/L)とは企業の利益・支出を一覧にした書類で、年次・月次や四半期のように一定の期間を区切って作成されます。

売上と経費のバランスはもちろん、黒字・赤字といった企業の経営成績が一目でわかります。

売上原価や人件費率など、多くの経営指標が得られるのが特徴です。

損益計算書に記載されている項目についても紹介します。

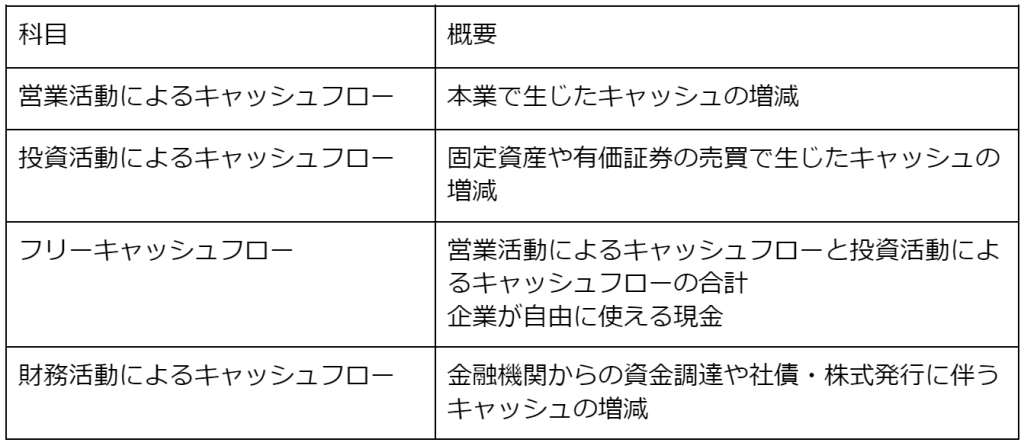

キャッシュフロー計算書

キャッシュフロー計算書(C/S)とは、一定の期間を区切って企業が持つ現金や預金の増減を把握するための書類です。

キャッシュフローは、営業活動・投資活動・財務活動の3つに分類されています。

上場企業以外でも、資金繰りの状況を把握して黒字倒産を防ぐためにキャッシュフロー計算書を作成する企業が少なくありません。

財務分析の5つの分類と重要な指標

財務分析では、主に5つの経営指標を確認できます。

確認したい指標ごとに計算式が決まっているため、Excelなどの表計算ソフトで分析用のシートを作成しておくと便利です。

財務諸表からどのような内容を分析できるかを説明します。

収益性分析

収益性分析とは、自社で活用した資本が効率良く利益を稼いでいるかどうかを把握し、企業が利益を得る力を売上高や資本に着目して分析する手法です。

企業の大まかな利益率を確認するためには、売上高総利益率(粗利率)といった数値を使って分析を行います。

粗利率は売上高に対する売上総利益の比率で、企業の大まかな利益率を表す基本的な指標です。

「(売上高-売上原価)÷売上高×100」という式で算出でき、数値が高いほど少ない原価で多くの収益を上げていると判断可能です。

営業活動や企業運営の効率性を確認するためには、売上高営業利益率という指標を使います。

売上高に対してどれだけ営業利益が残っているかを表した数値が売上高営業利益率で、比率が高いほど良く、いくら売上が高くてもこの指標が低い場合には利益が残っていないということを表します。

「営業利益÷売上高×100」という式で算出でき、数値が高いほど効率よく企業を経営できているといえます。

また、総資本経常利益率(ROA)という指標を使えば、企業の資本を有効に活用できているかを確認可能です。

「経常利益÷総資本×100」という式で算出できます。

安全性分析

安全性分析とは、企業の支払能力を流動負債や株主資本に着目して分析する手法です。

1年以内で債務を返済できるかを確認するためには、流動比率という指標を使います。

「流動資産÷流動負債×100」という式で算出でき、流動比率が高いほど支払能力も高く、倒産リスクが低いといえます。

逆に流動比率が小さければ短期的な支払いが多いということになり、財務的安全性が低いと判断できます。

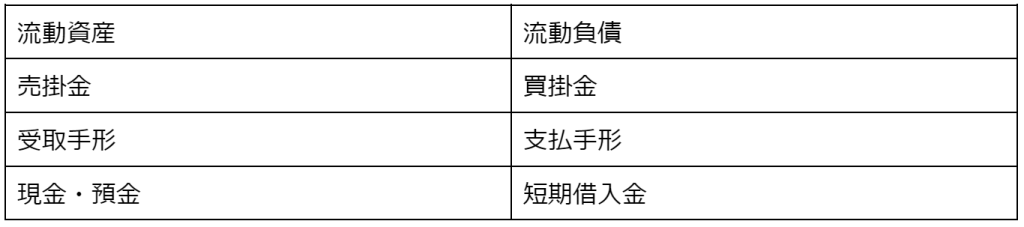

ちなみに、流動資産と流動負債の主な関係は以下の通りです。

経営の安定度を図るためには、自己資本比率という指標を使います。

自己資本比率は、総資本に対する自己資本の比率を表す指標です。

企業の長期的な安全性を判断するための指標で、総資本に対する自己資本の割合で算出します。

「(自己資本÷総資本)×100」という式で算出でき、自己資本比率が低いと他人資本の影響が大きく経営が不安定だと判断されます。

財務の安定性を確認するために、株主資本比率という指標が使われることがあります。

「株主資本÷総資産×100」という式で算出でき、株主資本比率が高ければ返済義務のない資金が多く、現金が流出する可能性が低いという判断も可能です。

流動比率について詳しくはこちらの記事を参照ください。

流動比率とは?計算方法や業種別の目安・財務状況を判断するポイント

生産性分析

生産性分析とは、売上や付加価値を生み出すために経営資源(ヒト・モノ・カネ・情報)を効率的に活用できているかを分析する手法です。

労働者1人あたりの売上総利益率を確認するためには、労働生産性という指標を使います。

「付加価値(経常利益+人件費+金融費用+賃借料+租税公課)÷2期平均の従業員数×100」という式で算出でき、労働生産性が高いほど労働者が良好なパフォーマンスを発揮しているといえるでしょう。

商品・サービスの付加価値に占める人件費の割合(人件費率)を確認するためには、労働分配率という指標を使います。

「人件費÷付加価値×100」という式で算出できますが、労働分配率が低すぎると労働環境が悪いと判断される懸念があります。

人件費率について詳しくはこちらの記事を参照ください。

人件費率の計算方法は?労働分配率との違いや適切な算出方法など詳しく解説

一方、労働分配率が高すぎても収益を圧迫するリスクがあるため、同業他社と比較するなど適正な人件費を設定することをおすすめします。

ちなみに、付加価値は企業独自の技術やノウハウによって生み出した価値で「売上高-外部購入価値(※)」という式で算出可能です。

※外部購入価値…原材料費・商品仕入高・外注費など

将来性分析(成長性分析)

将来性分析とは、企業の成長度合いや売上・利益の伸び率を分析する手法で、「成長性分析」と呼ばれることもあります。

前期の売上・利益を比較して今期の成長度合いを確認するためには、増収率・増益率という指標を使います。

前期と比較して、当期の売上高がどれだけ伸びたのかを確認できる指標が増収率で、単年度だけでなく過去数年分の伸び率も確認することで、売上高の推移を見るのが基本です。

・増収率(%)=(当期売上高-前期売上高)÷前期売上高×100

また、前期と比較して、当期の経常利益がどれだけ伸びたのかを確認できる指標が増益率です。

一般に売上高が増えれば増収率が上がり、経常利益が増えれば増益率が上がり、増収率と増益率を組み合わせて見ることで、その企業が成長しているかどうかが判断できます。

・増益率(%)=(当期経常利益-前期経常利益)÷前期経常利益×100

増収率・増益率が低い場合は、現場の働き方や経営戦略の見直しが必要でしょう。

株主や投資家にとって、企業の将来性は大きな関心事です。

1株あたりの当期純利益を把握するために、EPSという指標が活用されています。

「当期純利益÷発行済株式総数」という式で算出でき、EPSが上がれば企業が成長していると判断できます。

また、PER(株価収益率)という指標を使うことで、株価が適正かどうかの判断も可能です。

PERは「株価÷EPS」」という式で算出できますが、割高・割安と判断する明確な基準がない点に留意する必要があります。

活動性分析

活動性分析とは、売上を増やすために在庫や固定資産といった資本を有効活用できているかを分析する手法です。

在庫の状況を確認するためには、棚卸資産回転率という指標を使います。

「売上高÷{(期首在庫棚卸高+期末在庫棚卸高)÷2}」という式で算出しますが、回転率が低い場合は過剰在庫を抱えている可能性があります。

固定資産の活用状況を確認するためには、固定資産回転率という指標を使います。

「売上高÷固定資産」という式で算出でき、固定資産回転率が高いほど資産をムダなく活用できているという判断が可能です。

経営指標について詳しくはこちらの記事を参照ください。

経営指標とは?中小企業の経営者がおさえるべき重要指標を説明

財務分析の目的

ここまで紹介した手法を活用して、財務の健全性を確認したり経営課題を発見したりするのが、財務分析の目的です。

財務分析は基本的に決算書(財務諸表)の数字をもとに進めていきます。

しかし、経営課題を早期に発見し、増収増益につなげるためには四半期決算書や月次試算表の数字を活用して、こまめに財務分析を行うことが大切です。

経営者だけでなく、経理・経営企画部門や各部署の管理職も財務分析ができるようになれば、現時点で会社がどのくらいの生産性・効率性なのかを把握でき、業務の効率化や付加価値の向上にも効果を発揮するでしょう。会社経営に対する多様な意見も集まるため、経営危機の回避や業務に対する当事者意識の向上にも有効です。

財務分析のやり方

財務分析の効果的なやり方を、3つのステップで紹介します。

決算書や試算表を手元に用意して、早速財務分析に取り組んでみましょう。

決算書の準備

財務分析を始める前に、直近2期分の貸借対照表と損益計算書を用意します。

キャッシュフロー計算書を作成していれば、合わせて用意しましょう。

会計ソフトから2期分の試算表を出力しても問題ありません。

四半期決算や月次監査を行っている企業の場合は、最新の試算表とキャッシュフロー計算書を活用するとタイムリーな財務分析が可能です。

経理処理が誤っていると経営判断にも影響が及ぶので、日頃から正しく記帳するよう意識しましょう。

基本項目を分析し問題把握

最初に、損益計算書の経常利益が黒字になっているかを確認します。

経常利益が赤字の場合は、売上高の減少や販売管理費の増加が考えられるため、詳しい原因を調査した上で早急な改善が必要です。

固定資産の売却や引当金の処理などの関係で、経常利益が黒字でも当期純利益が赤字になる年がある点にも留意しておきましょう。

合わせて安全性分析の一環として流動比率を算出します。

流動比率は200%が理想ですが、120%以上であれば支払能力に問題ないと判断される傾向です。

固定費や買掛金などの支払額も確認しながら、手元の現金が不足しないよう資金繰り対策も立てることも大切です。

応用項目を分析

経常利益と流動比率の分析ができたら、自社の課題に合わせて応用項目を個別に分析します。

例えば売上が減少している場合は、収益性分析を行うことで原価や販売管理費のコストダウンを検討できます。

従業員のパフォーマンスを高めたり、業績に応じて給与を改定したりしたい場合は生産性分析が効果的です。

過去の実績や競合他社の財務状況と比較しながら、自社に合った形で経営改善に取り組み業績アップを目指しましょう。

他にも、財務分析を勉強する方法として、資格取得を目指すことも近道です。

財務分析と関わりのあるビジネス会計検定・日商簿記・公認会計士などの資格を取ることで、基礎的な経営分析方法やさらに専門的な知識を身に付けることができ、財務分析の理解をより深めることができます。

経営分析に関する詳細はこちらの記事で解説しています。

経営分析の手法や目的は?4つの重要指標と基礎知識

43年間黒字を続ける秘訣をセミナーで学ぼう

貸借対照表や損益計算書のデータをもとに財務分析を行うことで経営課題の発見や収益の改善につなげられます。

倒産リスクを未然に防ぐ安全性分析や、従業員のパフォーマンスを高める生産性分析も、企業経営にとっては重要な位置づけです。

財務分析で黒字化を目指したい経営者や経営課題を改善したい経営者は、株式会社武蔵野の無料お試し資料を試してみませんか。

750社以上の企業を指導する株式会社武蔵野 代表取締役社長 小山昇の経営哲学が詰まった

経営計画書の作成手順・作成フォーマットがセットになった充実の内容となっています!

ポストする

ポストする シェアする

シェアする LINE

LINE この記事は約4分で読めます。

この記事は約4分で読めます。